借壳上市后,川系房企蓝光发展规模不断突破,并在过去1年成功打入千亿房企阵营。

要知道,借壳之前,蓝光发展销售额曾在百亿“徘徊”了3年。甚至在2015年完成借壳时,其规模也还不到200亿元。

“2020年,销售规模稳定在Top30以内。2021年-2022年,公司要加速,要上一个台阶。”蓝光发展新任总裁迟峰在今年4月业绩会上如是表示,这意味着今后上市公司将继续追求规模。

今年上半年,蓝光发展频频溢价拿地也就不难理解了。只是这番操作之后,上市公司经营性现金流变得“紧张”起来。这与迟峰在业绩会中所说的“今年公司现金流必须做大做强,特别是经营性现金流”背道而驰。

“2020年1月-3月,公司营销活动受新冠疫情影响较大,按揭销售方式的回款也受到较大影响,导致经营性现金流入受到重大影响。此外,为确保疫情过后公司的进一步发展,公司按照规划继续参与土地招拍挂,扩大土地储备。上述两方面共同作用,导致公司在今年一季度经营性现金流为负。”蓝光发展相关负责人如是回复《中国质量万里行》。

经营性现金流趋紧

缘于对规模的渴求,蓝光发展加快了溢价拿地步伐,这在今年6月表现得尤为明显。

6月19日,蓝光发展血战241轮,以9.73亿元的上限代价竞得嘉兴秀洲区2020嘉秀洲-016号地块,溢价率34.13%。如果仔细梳理蓝光发展于6月在公开市场的拿地情况,就会发现这绝不会是今年上市公司最后一次较高溢价拿地。

竞得嘉兴秀洲区地块前一天,蓝光发展联合浙系房企国鸿新瑞力拼226轮,以20.65亿元代价,成功斩获宁波海曙区GQ03-02-04b(高峰6号)地块,溢价率33.31%。就在同一天,蓝光发展还以14.34亿元代价拿下武汉P(2020)037号宅地,溢价率更是高达73%。

溢价不低的还有温州市核心片区开发区西单元E-10a地块。6月12日,在142轮竞价后,蓝光发展以13.46亿元上限代价摘获此地块,溢价率49.74%。早于6月3日和6月10日,上市公司就已在温州溢价拿地,先后以5.19亿元、4.06亿元的代价,分别将温州市核心片区黄屿单元A-47地块和温州市瑞安莘塍街道前埠村2020XG016号地块收入囊中,相应溢价率30.08%和29.74%。

“宁波、武汉等地的地块虽然溢价率较高,但未来风险整体可控,而部分四五线城市过高的溢价水平则存在一定风险。”58安居客房产研究院首席分析师张波如是分析认为,“今年不少房企高溢价拿地,尤其对部分一二线城市优质地块地抢夺更为明显。因此,一方面房企拿地的谨慎度在提升,另一方面对优质高价地块的关注度则有增无减。”

事实上,在获取上述地块之前,蓝光发展就不乏溢价拿地。其中,江苏盐城No.2020-C-6地块、江苏常州JCJ20190501号地块的取得当属典型。将时间推至4月16日,历经760轮激烈争夺后,蓝光发展以5.77亿元代价将盐城地块纳入麾下,溢价率58.9%。此前的1月,上市公司还以73.68%溢价率摘得常州地块。

不难看到,凶猛并非只有闵系,川系房企也一点都不示弱。

“公司拿地金额和拿地节奏,符合公司战略规划和市场趋势。从总量上来说,公司全年的投资任务将继续按照1500亿货值去做铺排。”关于溢价拿地,蓝光发展相关负责人表示,“从拿地区域来看,聚焦在新一线、强二线和三线城市。聚焦高周转项目,深耕重点城市。”

《中国质量万里行》梳理发现,2020年1月-5月,蓝光发展拿地金额总计145.45亿元,已接近2019年的一半。

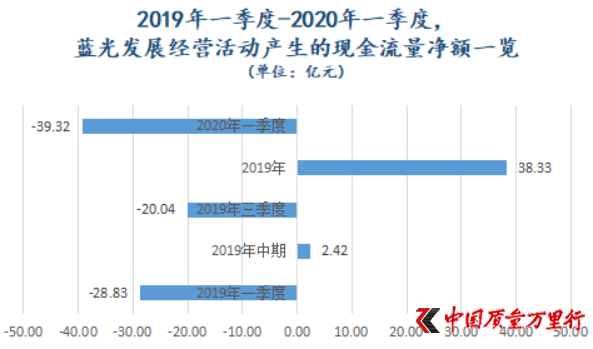

问题是,频频溢价拿地后,蓝光发展经营性现金流“趋紧”。截至2020年1季度,上市公司经营活动产生的现金流量净额为-39.32亿元,由正“变负”。

数据来源:东方财富choice,《中国质量万里行》制图

高息发债

紧张之际,蓝光发展接连发债。

6月4日,上市公司境外全资子公司HejunShunzeInvestmentCo.,Limited发行了一笔为期两年金额为2.5亿美元的无抵押固定利率债券。据久期财经报道,该笔票据利率为11%。在这之前的3月,该公司就发行了一笔为期364天金额为2亿美元同类别债券。据财经网报道,该笔债券利率为9%。

此外,蓝光发展还在5月下旬发行了两期债权融资计划,共计融资11.9亿元,利率为10.5%。较之先前发行的中期票据和公司债券,利率高出不少。

据其披露,蓝光发展曾于3月中旬和5月上旬,先后发行了一笔金额为7.5亿元的公司债券和一笔金额为5亿元的中期票据,两者皆为期3年,相应利率为7.15%和7.2%。

较为有意思的是,2019年9月和10月,上市公司分别将“16蓝光01”后两年的利率由之前的5.5%调至7.4%、将“16蓝光02”后两年的利率由5.25%调至7.6%。但,前者的实际回售规模为16.89亿元,债权余额为13.11亿元;后者投资者选择了全部回售。

《中国质量万里行》梳理发现,“16蓝光01”、“16蓝光02”分别为上市公司在2016年9月和2016年10月公开发行的一笔金额为30亿元的公司债券和一笔金额为10亿元的公司债券,均为期5年。两笔债权都附第3年末发行人赎回选择权、发行人调整票面利率选择权及投资者回售选择权。

只是调高利率后,投资者似乎并不大看好。

正如中国企业资本联盟副理事长柏文喜所表示,在发行人调高后两年的票面利率后,第一起债券回售率超过一半,第二起债券持有人选择了全部回售,说明债券持有人对蓝光发展可持续的稳健运营信心不足。

据其分析,2019年9月和10月,长期利率已经有走低趋势。在此情况下,蓝光发展仍然提高债券利率2个点左右希望挽留投资者持有债券到最终到期日,这表明蓝光发展的现金流不容乐观,也导致投资者对其未来的信心不足。

在张波看来,对于投资者来说,整体市场环境以及发债主体资质和信用评级是关键因素,而利率则是第二层面考虑的要素。蓝光发展上调利率时点为2019年,也正是房地产调控较为严格的时候,国家严控资金流入房地产领域。对于房企来说,融资压力普遍较大。因此,投资者对房企债券持较为谨慎的态度,即使利率较高也会有回售产生。

杠杆并不“光鲜”

将时间拉至1998年4月,时年37岁的杨铿成立四川蓝光和骏实业股份有限公司(简称“蓝光和骏”),这是其日后房地产开发和经营的主体。而杨铿涉足地产业,则可追溯至1992年9月成都兰光房屋开发公司的设立。次年6月,蓝光大厦正式开工,并于1995年8月竣工。

值得一提的是,蓝光和骏曾在四川盘踞10年之久,直到2008年才“出川”。该年11月,重庆十里蓝山入市,开启了蓝光地产向全国进军的第一步。也是在这一年,四川蓝光实业集团有限公司(下称“蓝光集团”)通过竞拍,花费3.22亿元,取得四川迪康产业控股集团股份有限公司(下称“迪康集团”)原控股股东5251万股股份,占上市公司总股本29.9%。至此,杨铿成功入主迪康集团。

2010年8月,蓝光高端产品云鼎项目同时在成都和北京亮相。2012年,蓝光地产加速了全国化进程,先后进入青岛、无锡、长沙、武汉、苏州和西安等城市。彼时,其规模也顺利突破百亿,实现销售额125亿元。此后的两年,蓝光地产销售额仍旧徘徊于百亿,分别为162.09亿元和166.67亿元。

囿于规模进阶受阻,杨铿萌生将旗下地产业务装入迪康集团之意,进而登陆资本市场。随着2014年4月迪康药业关于《发行股份购买资产并募集配套资金暨关联交易报告书》的一纸公告的发布,蓝光和骏借壳上市浮出水面。

只是借壳在2015年4月才完成,上市公司名称也随之变更为“四川蓝光发展股份有限公司”,证券简称由“迪康药业”变更为“蓝光发展”。该年,蓝光发展销售额仍仅为183亿元。

数据来源:2012年来源克而瑞研究中心,2013年-2014年来源中诚信证券评估有限公司关于蓝光发展公开发行2016年公司债券信用评级报告以及蓝光发展历年年报

2016年-2018年,蓝光发展规模增长极快,分别实现销售金额301亿元、581.52亿元和855亿元,相应按年增长64.48%、93.2%和47.03%。由300亿元到800亿元,前后用了只不过两年。增速之快,可见一斑。

期内,其净负债率分别为122.18%、91.53%和102.7%。

2019年,蓝光发展以1015.37亿元的销售额,问鼎千亿。而其净负债率却在走低,仅为79.2%。不难发现,上市公司快速扩张之时,杠杆并没有随之走高,如何做到的?

实际上,早于2016年,蓝光发展就开始运用永续债。不过,当年上市公司永续债规模较小,仅为7.8亿元。但,之后的3年,蓝光发展永续债分别高达45.53亿元、39.62亿元和39.68亿元。

在柏文喜看来,近年来,蓝光发展大规模使用永续债原因可能是利用永续债不计入负债科目的特点来降低表观负债率以粉饰表报,且更好地运用财务杠杆进行债务融资。此外,还以借新还旧的形式来避免触发永续债的利率跳涨机制来降低财务成本,同时在不触发利率跳涨的情况下将永续债长期化运用。

事实也是如此,如若将永续债记为负债,2016年-2019年,上市公司净负债率将分别升至135.28%、151.7%、137.42%和99.44%。较之原先,少则上涨13.1个百分点,多则上涨60.17个百分点。

数据来源:蓝光发展历年年报,《中国质量万里行》独家整理

关于2019年上市公司还存有的永续债是否有清偿计划?蓝光发展上述负责人表示,公司存续40亿元永续中票,其中30亿元于2020年10月行权,10亿元于2021年3月行权。公司准备赎回。

《中国质量万里行》还注意到,2017年-2019年,上市公司少数股东权益在所有者权益合计中占比增幅迅猛,已由之前的23.64%增至50.89%。

“2017年以前,公司主要为自主开发项目,少数股东权益较低。自2018年开始,在销售规模增长的同时,公司积极运用权益杠杆,降低财务风险,提升股东回报。2019年,公司下属子公司嘉宝分拆上市,进一步加大了战略合作者的引入。”蓝光发展上述负责人这样来解释上市公司少数股东权益占比的快速上升。

但,柏文喜坦言,蓝光发展少数股东权益占比增长迅猛说明其规模成长在很大程度上是依托不并表的联合开发、合作开发等联营方式来进行,也即更多地依托合作方的资源和资金,将负债转移到了表外,让表观负债率得以保持了低于规模的增速,甚至看起来有所下降的状态。

如此种种都在表明,快速扩张之下的蓝光发展,杠杆并没有表面那么“光鲜”。

京公网安备11010502034432号

京公网安备11010502034432号