新城控股在加速拿地。

过去两个月,上市公司拿地金额高达223.5亿元,占比2019年拿地金额的36.79%。

事实上,早于去年12月,新城控股就已重启拿地。而在这之前,上市公司曾因“实际控制人猥亵女童事件”近乎停止拿地长达4个余月,甚至一度走上出售部分项目股权,进而缓解公司流动性。

《中国质量万里行》梳理发现,2019年,新城控股新增土储2508.47万㎡,总地价为607.42亿元。其中,逾500亿元在去年上半年花出去的。较之2018年,分别按年下降47.45%和45.38%。

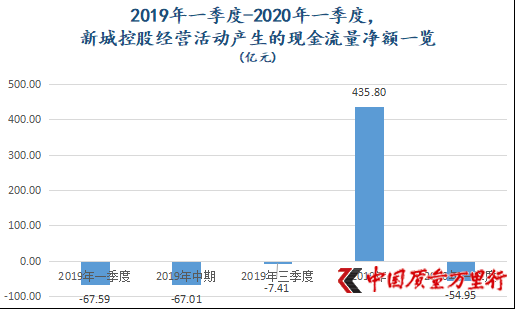

拿地收缩、出售项目股权后,新城控股现金流得到改善。据其年报披露,2019年,上市公司经营活动产生的现金流量净额为435.8亿元,为上市以来最佳。

但,好景不长,2020年一季度,新城控股经营活动产生的现金流量净额就迅速转负,数值为-54.95亿元。要知道,今年1月-3月,上市公司拿地总金额不过52.32亿元,较之近两个月要温和许多。

数据来源:东方财富choice,《中国质量万里行》制图

可想而知,加大力度拿地后,其现金流之紧张。

来回解除质押再质押

这已不是第一次新城控股控股股东富域发展集团有限公司(下称“富域发展”)来回解除质押再质押部分股权。

5月30日,新城控股先后发布公告称,两天前, 富域发展将其质押给上海国际信托有限公司的公司1.17亿股份一并解除质押。同日,富域发展又以“自身生产经营需要”为由,将1.1亿股质押给云南国际信托有限公司。

就在两周前,富域发展以相同手法,先是将其质押给招商财富资产管理有限公司及紫金信托有限责任公司的公司1.01亿股份一并解除质押,后又将6800万股质押给上海国际信托有限公司。

据其披露,截至5月30日,富域发展持有上市公司股份13.78亿股,占公司总股本61.06%。其中,被质押的股份累计4.34亿股。富域发展一致行动人常州德润咨询管理有限公司(下称“常州德润”)持有上市公司股份1.38亿股,占公司总股本6.11%。其中,被质押的股份累计0.42亿股。富域发展和常州德润共计4.76亿股股份被质押,占其所持上市公司股份31.42%,占公司总股本21.1%。需说明的是,两者均是王振华间接100%持股公司。

香颂资本执行董事沈萌告诉《中国质量万里行》,不断循环质押说明股东资金链紧张,需要不断质押融资。而不断解除质押再质押,则可能是其根据股价波动和质押成本不断选择更有利的质押方案。

正如中国房地产数据研究院执行院长陈晟所表示,解除质押再质押,实际上就是金融信托基于不同的合作到期以及相应的利率水平所进行的金融调节。

得益于融资渠道的有所恢复,重启拿地后,新城控股也在接连发债。

3月9日,新城控股公开发行了一笔为期3年金额为6亿元的公司债券,利率为5.1%。而此前的2月和2019年12月,上市公司还通过境外子公司新城环球发行了两笔金额均为3.5亿美元的无抵押固定利率债券。只不过前者为期3.5年,利率为6.8%;后者为期2年,利率为7.5%。

据其2020年一季报披露,期内,新城控股财务费用为1.96亿元,同比增长611.52%,把这称之为“狂飙式增长”也一点不为过。

财务费用“暴增”之下,上市公司三费费率也随之增长。2020年一季度,新城控股三费费率为24.33%,同比增长1.73个百分点。

“实际控制人事件”后遗症

“实际控制人事件对公司经营影响暂时有限”,联合资信评估有限公司(下称“联合资信”)在将新城控股主体及相关债项移出信用评级观察名单的公告中表示。于此前的一周,中诚信证券评估有限公司(下称“中诚信证评”)就已进行了这番操作。只是这距离中诚信证评、联合资信将新城控股主体及相关债项列入信用评级观察名单,已经过去了近半年。

但,这并不意味着“实际控制人事件”对新城控股的负面已经消除。至少,目前来看是这样的。

实际上,上述事件已伤及上市公司盈利水平。

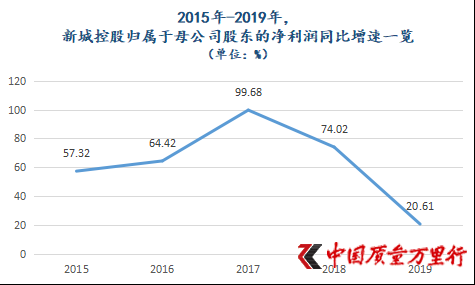

2019年,新城控股实现归属于母公司股东的净利润126.54亿元,按年增长仅为20.61%,为上市后最低。要知道,2015-2018年,上市公司业绩增速可是分别高达57.32%、64.42%、99.68%和74.02%。

数据来源:新城控股历年年报,《中国质量万里行》制图

不难看出,新城控股业绩增速已出现“断崖式下探”。

难逃下探的,还有上市公司的销售毛利率和销售净利率。其中,前者由2018年的36.69%减少4.04个百分点至32.64%,后者由2018年的22.55%减少7.03个百分点至15.53%。两者的下降,对于新城控股来说,皆为“首次”。

祸不单行的是,新城控股整体平均融资成本也小幅上涨至6.73%,而2018年这一数值为6.47%。此外,上市公司资产负债率也没有缺席上涨。2019年,新城控股资产负债率达86.6%,刷新上市后新高。如若去年新城控股没有转让部分项目股权,这一数值将更高。

据中诚信国际信用评级有限责任公司(下称“中诚信国际”)关于《新城控股:2019年公开发行公司债券(第一期)、2020年公开发行公司债券(第一期)跟踪评级报告(2020)》(下称“债券跟踪评级报告”)中披露,过去1年,上市公司共计转让位于合肥、宿州、上饶、太原和襄阳等城市24个项目公司全部或部分股权,交易对价累计约118.56亿元。

尽管如此,中诚信国际还不无担忧道,“2020年5-12月,公司面临120.06亿元公开市场债务(含权)到期,公司融资渠道的恢复情况及其面临的再融资压力值得关注。”

运用非控股权益,实现规模跨越

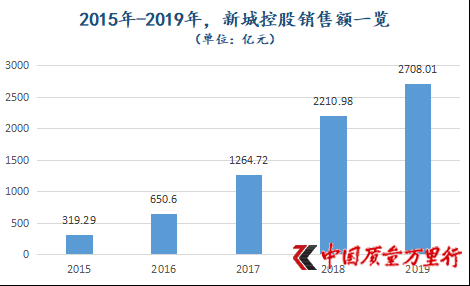

如果仔细回溯新城控股的发展历程,就会发现登陆A股后其规模发展便“势如破竹”。从300亿元到千亿,前后不过两年;而从千亿到两千亿,速度则更快,仅用了1年。凭借于此,新城控股先后打入房企“TOP20”和“TOP10”,堪称业内“黑马”。

数据来源:新城控股历年年报,《中国质量万里行》制图

《中国质量万里行》梳理发现,2016年-2018年,新城控股合约销售额分别按年增长103.76%、94.39%和74.82%。连续3年如此“惊人”之增速,如何做到的?

据其过往年报披露,上述时期内,上市公司拿地金额分别为535.81亿元、893.55亿元和1112.17亿元,分别按年增长125.59%、66.77%和24.47%,相应新增土储1424.22万㎡、3392.8万㎡和4773.24万㎡。

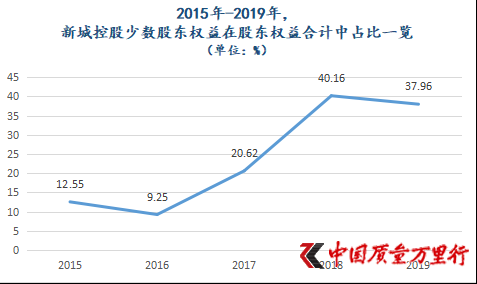

只是2017年开始,新城控股开始加大了对少数股东权益的运用。彼时,上市公司少数股东权益在股东权益合计中占比为20.62%,而2016年这一占比不过为9.25%,已是大幅增长。2018年,新城控股少数股东权益占比继续大幅增长至40.16%。

数据来源:东方财富choice,《中国质量万里行》制图

无疑,新城控股上述扩张路径之于规模是立竿见影的。继2017年突破千亿销售后,2018年更是成功闯进“2000亿”阵营。

但,需注意的是,上市公司权益金额在全口径金额中占比在迅速走低。据中诚信国际上述债券跟踪评级报告,2019年,上市公司全口径销售金额和权益金额分别为2708.01亿元和1800亿元,后者在前者中占比已低至66.47%,首次低于70%。

对于新城控股今后会否继续提高少数股东权益占比,《中国质量万里行》已发函至上市公司,截至发稿未收到回复。

需要新城控股警惕的是,上市至今,其负债扩张幅度要远快于资产扩张。2015年-2019年,上市公司负债合计年复合增长率为65.05%,而其负债和股东权益合计仅为61.58%。

显然,高速扩张永远都伴随着负债的快速攀升。

不过,新城控股扩张并没有停下。据其官网披露,截至2020年5月25日,上市公司已进入全国116个大中城市(2019年,仅为105个)。其中,吾悦广场城市综合体也已在国内103个大中城市布局。

值得一提的是,“住宅+商业”地产双轮驱动也是新城控股的运作模式。过去两年,上市公司已开业商业综合体分别为42座和63座,相应实现租金及管理费收入21.16亿元和40.69亿元,在营收中占比仅为3.91%和4.74%。

“在业务重心上,新城控股应该还是以住宅销售为核心,以商业运营为支持和补充的格局。”中国企业资本联盟副理事长柏文喜如是表示。

据其分析,新城控股“住宅+商业”运作模式从逻辑上而言是相辅相成、相互促进的,但是由于上市公司很多项目处于三、四线城市,这些区域持有型商业物业增值较慢、资产流动性差,在很大程度上对其财务还是一种负累。所以,新城控股需要更多地以住宅销售的现金流来补充和培育所持有的商业物业。

中诚信国际上述债券跟踪评级报告数据可以佐证,在2019年新城控股已开业的63座商业综合体中,三、四线城市占比75.22%。

可以预见的是,新城控股住宅销售还将持续向商业物业输血。

京公网安备11010502034432号

京公网安备11010502034432号