早年间,疯狂“买买买”给广誉远带来的后遗症显然还没有过去。

即便2015年至今,实际控制人郭家学曾3度为上市公司引入战略投资者,还是未能改变控股股东西安东盛集团有限公司(下称“东盛集团”)高质押“爆雷”命运。

曾经叱咤风云的“资本狂人”如今已俨然沦落为“资本囚徒”。

更为糟糕的是,上市公司自身情况也没好到哪里去。营收接连下滑,业绩跌跌不休,应收账款高企,现金流持续为负,这些无一不让广誉远随时有走向更深泥潭的可能。

北京鼎臣医药管理咨询中心创始人史立臣告诉《中国质量万里行》,广誉远在做精品中药这块,前些年确实做得不错。反观这两年,其经营质量一直不好。实际上,这两年,医药市场整体是在上升的。据其分析认为,广誉远销售主要有经销商和自营门店两条线,而其2019年业绩下滑很厉害,很可能是其原来经营业绩都是在存货渠道,上市公司做了经营记账。

控股股东高质押遭被动减持

引入山西省国有资本投资运营有限公司(下称“山西国投”)时,郭家学或许没有想到东盛集团股票的高质押会在8个余月后“爆雷”。

5月23日,广誉远发布《关于控股股东集中竞价减持股份的进展公告》。因东盛集团与申万宏源证券有限公司(下称“申万宏源”)办理的相关股票质押式回购交易触发协议约定的违约条款。截至2020年5月22日,质权人申万宏源已累计通过集中竞价交易方式减持东盛集团所持广誉远股份248万股,占上市公司总股本的0.5%,减持总金额为3176.55万元。

被动减持后,东盛集团在上市公司直接持股由7286.47万股降至7038.47万股,占比也相应由之前的14.81%降至14.31%。只是申万宏源的减持还没有结束,据上述公告披露,在减持期间内,申万宏源将根据双方协商情况、市场情况等因素选择是否继续实施减持计划。

中国人民大学商法研究所所长刘俊海向《中国质量万里行》表示,“控股股东是上市公司的压舱石,如果控股股东债台高筑,压舱石就不稳了。因为,上市公司的稳定取决于控股权的稳定。这也说明将来证监会要进一步加大对上市公司控股股东和实际控制人的监管。”

事实上,未遭被动减持前,东盛集团就已累计质押公司股份7108.4万股,占其直接持有广誉远股份总数97.56%。质押比例之高,可见一斑。

就在近9个月前,广誉远完成了对山西国投的引入。东盛集团作价6.63亿元,将其直接持有广誉远4000万股转让给山西国投。凭借于此,山西国投获取了上市公司8.13%股权,并成为第二股东。据广誉远过往公告披露,山西国投成立于2017年7月,由山西省人民政府国有资产监督管理委员会100%持股。

但,这途中也略显波折。

在引入前期,广誉远遭到来自上交所的问询,要求上市公司说明与山西国投签署《合作框架协议》的主要目的是否为解决东盛集团债务问题。因为该份《合作框架协议》约定东盛集团对山西国投上述股权转让价款进行年化保底收益,山西国投未来一定时间内有权要求东盛集团回购股份。

广誉远在随后的问询回复中对上述问题进行了肯定,并表示“按其中约定股权完成转让后,预计东盛集团股权质押风险将得到化解”。

事实证明,处于高质押的东盛集团,没能逃脱“爆雷”命运。

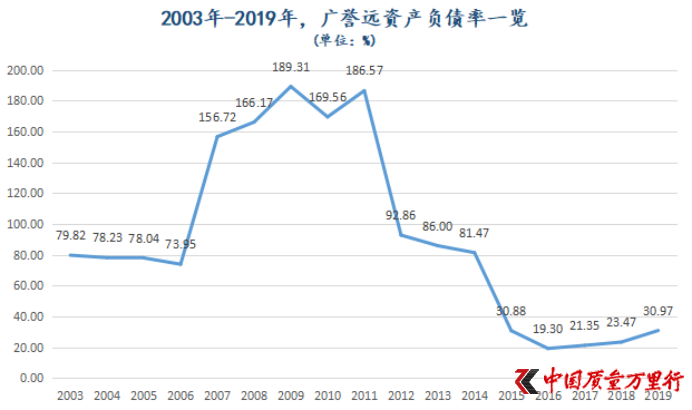

如果仔细回溯上市公司的发展历程,就会发现早于2003年其资产负债率就高达79.82%。彼时,上市公司资金链已是危机四伏。第二年,危机全面爆发,曾经在药企并购中长袖善舞的郭家学开始“收敛”,但却为时已晚,之后的“卖卖卖”也没能使上市公司走出高负债“泥沼”。

据choice数据,2007年,上市公司资产负债率已由2006年的73.95%暴增至156.72%。从此,广誉远深陷高负债长达8年。直到2015年7月长期战略投资者的成功引入,高负债局面才得以终结。在这期间,上市公司股票还被实施其他特别处理,披星戴帽“ST”近5年。

数据来源:东方财富choice

“公司资产负债率一直居高不下,较高的资产负债率水平大大限制了公司的负债融资空间。”上市公司曾在公告中如是表示。

急需融资来推动发展的广誉远,转向长期投资者。将时间推至2015年1月,上市公司拟向广誉远安宫清心资管计、天天向上龟龄集资管计划、平安富贵定坤丹资管计划、涪商集团、蒋仕波和陈慕群非公开发行股票共计3400万股,募集资金净额6.21亿元。上述非公开发行在当年7月便完成,2015年广誉远资产负债率也随之降至30.88%。

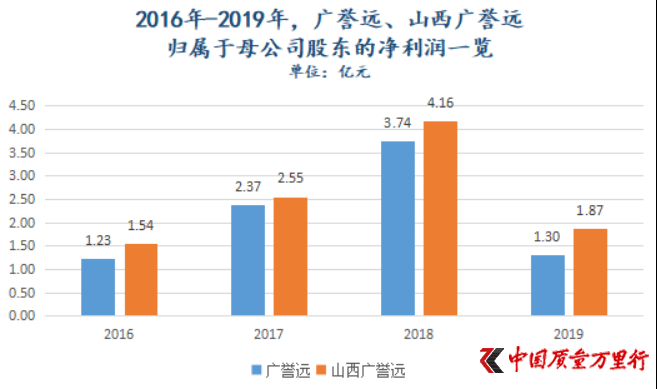

2016年-2018年,广誉远赢来摆脱“高负债”后快速发展的3年。尤其是2018年,上市公司实现营收16.19亿元,实现归属于母公司股东的净利润3.74亿元,双双达到其上市以来的最高光时刻。

业绩再度陷入“至暗”时刻

只是好景不长,高光褪去,广誉远再度陷入“至暗”时刻。

2019年,广誉远分别实现营收和归属于母公司股东的净利润12.17亿元和1.3亿元,相应按年下降24.81%和65.23%。不难看出,上市公司业绩下滑更为惨烈。

“国内宏观经济下行、消费降级及国家医保控费、处方药监管等行业政策影响导致公司产品销售未达预期,加之公司对部分重点商业客户的销售支持采用票折的方式进行。”对于营收下滑,广誉远在年报中如是解释。

从其业务板块来看,2019年,为广誉远贡献主要营收的传统中药和精品中药业务所实现的收入均发生了较大下滑,降幅分别为25.89%和48.8%。

业绩下滑方面,广誉远则将原因归结为“生产领用原辅材料成本和新厂投产后折旧费用增加使公司毛利率有所降低,同时公司持续加大终端营销投入、 下沉销售渠道等使销售费用率有所上升,加之公司加大融资力度导致财务费用提升”。

实际上,广誉远二级控股子公司山西广誉远国药有限公司(下称“山西广誉远”)自打2016年以来就成为了上市公司业绩的主要来源。该年12月,广誉远以发行股份的方式完成了向东盛集团、 鼎盛金禾、磐鑫投资购买其合计持有山西广誉远40%的股权。至此,上市公司在山西广誉远中持股由之前55%升至95%。

据上市公司过往年报披露,2016年-2019年,山西广誉远实现归属于母公司股东的净利润分别为1.54亿元、2.55亿元、4.16亿元和1.87亿元,均远高于广誉远的盈利。

数据来源:广誉远历年年报

究其原因,莫过于山西广誉远并非上市公司全资子公司。且在同期内,广誉远控股子公司北京杏林誉苑科技有限公司、北京广誉远展览有限公司一直处于亏损中,另一家控股子公司安康广誉远药业有限公司除了在2016年实现微薄盈利外,其余年份也是亏损。

《中国质量万里行》梳理发现,早于2019年一季度,广誉远营收就在缓慢下跌。进入二季度后,营收下滑幅度扩大,业绩也陷入“下滑”。这一情况,至今未有改善。据其2020年一季报,广誉远营收和业绩分别同比下降17.1%和51.9%。

业绩的跌跌不休,资本市场给予真实的反馈。2019年4月底至今,广誉远股价就整体处于走低态势。截至5月29日,上市公司收盘价15.18元/股,相应市值74.69亿元。要知道,2018年1月-6月,东盛集团通过华能信托·悦晟3号单一资金信托增持期间,广誉远股价曾一度串升至62.68元/股,对应市值高达221.33亿元。

两年不到,上市公司市值已蒸发146.64亿元。

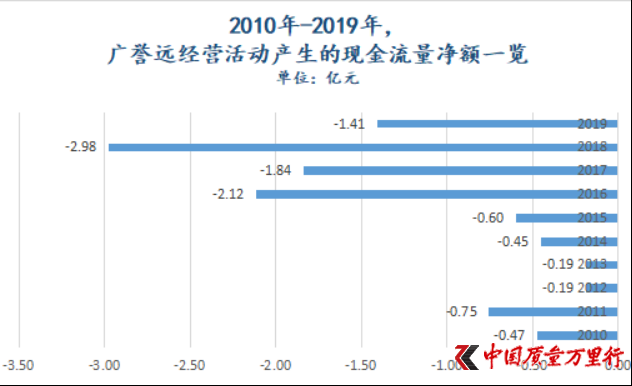

更加糟糕的是,广誉远经营活动产生的现金流量净额已经连续10年为负。现金流之烂,可想而知。

数据来源:东方财富choice

值得注意的是,上市公司应收账款也在逐年高企。2017年-2019年,广誉远应收账款在营收中占比分别为62.92%、82.68%和118.72%。截至2020年一季度,该占比已飙升至672.32%。

“这说明上市公司对外债权很大,但没收回来,进而有可能会导致上市公司不良债权的上升。”刘俊海如是分析认为,“上市公司应该尽快催款,通过诉讼和非诉讼方式及时行使债权。此外,还应调整经营策略,例如不给预付款与定金就不发货。”

在史立臣看来,高企的应收账款说明上市公司原来的销售并不是真实的销售,而是把货压给渠道去了,同时在经营上已开始记账。问题是,渠道并没有要压货,所以不会给企业回款,这样就导致应收账款数量非常大。

对于广誉远将采取哪些计划来改善营收状况?又将如何来抑制业绩下滑?摆在郭家学眼前的困境是,如何来化解与申万宏源这场平仓危局。《中国质量万里行》已发函至上市公司,截至发稿未收到回复。

京公网安备11010502034432号

京公网安备11010502034432号