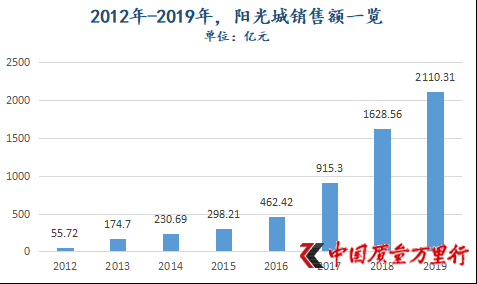

过去4年,阳光城规模实现了从400亿元到2000亿元的“跃进”。

这得益于林腾蛟善用职业经理人。继陈凯、张海民后,2017年5月和6月,林腾蛟相继挖来吴建斌、朱荣斌,分别担任阳光城执行副总裁和总裁。加入阳光城前,朱荣斌曾在碧桂园担任联席总裁、执行董事,吴建斌为碧桂园首席财务官、执行董事。

如果说之前阳光城还处于房企第三梯队的话,那么“双斌”加盟后,这家闵系房企俨然已晋升到房企第二梯队。

“双斌”来到阳光城当年,上市公司便打入房企TOP20阵营,实现签约销售金额915.3亿元,按年增长97.94%。要知道,在这之前的2016年,阳光城规模不过462.42亿元,排名也在20开外。

2018年-2019年,阳光城规模继续“狂奔”,接连突破“千亿”、“2000亿”。但,据克尔瑞研究中心数据,过去两年,阳光城权益金额分别仅为1250.6亿元和1386.4亿元,相应在流量金额中占比为76.8%和65.7%,而2017年这一占比高达92%。

数据来源:大公国际资信评估有限公司关于阳光城历年相关债项跟踪评级报告和上市公司近两年年报,《中国质量万里行》制图

“阳光城权益金额占比连年持续走低,说明其规模快速扩张是建立在依靠合作开发、合作方权益占比不断提升和自身权益占比不断下降的基础上。”中国企业资本联盟副理事长柏文喜告诉《中国质量万里行》。

58安居客房地产研究院首席分析师张波也表示,销售总规模上升,但权益金额占比下滑,这一现象在不少房企中都有呈现,说明阳光城近几年扩张中合作开发的项目对于销售提升起到重要作用。据其分析认为,如大量采用合作的开发模式,则对于项目质量把控度会有影响。长期来看,自身品牌美誉度可能面临挑战。

三费费率连续上涨

“近几年,阳光城的负债规模是在逐步下降的。”阳光城财务总监陈霓在2019年业绩会中表示。

从其近两年的资产负债率来看,却是如此。但由于2016年-2017年,阳光城步子迈得太快,高溢价拿地频频,接连刷新新进入区域地王记录。扩张之“凶猛”,怕是其他闵系房企所不能及。

如若将时间拉长至近5年来看,阳光城的总负债扩张幅度是要快于其总资产的。经计算,2015年-2019年,阳光城负债合计年复合增长率为46.03%,而其总资产年复合增长率仅为44.69%。

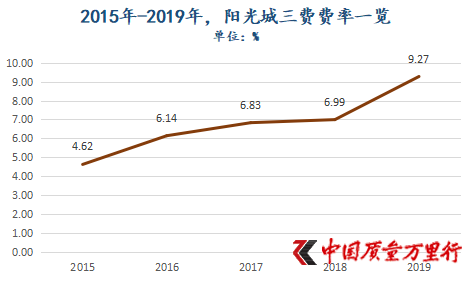

阳光城三费费率情况也没好到哪儿去,已由2015年的4.62%连续升至2019年的9.27%,而后者也是林腾蛟自2012年引入职业经理人以来的峰值。

数据来源:东方财富chocie,《中国质量万里行》制图

据choice数据,2016年-2019年,阳光城财务费用分别为0.42亿元、1.28亿元、6.14亿元和9.06亿元,相应按年增长79.29%、207.27%、379.75%和47.52%。不难看出,2016年-2018年,上市公司三费费率上升的主因是财务费用的“暴增”,而2019年显然不能将原因归结于此。

那么,2019年,阳光城三费费率较快上升的原因又是什么呢?

究其根本,莫过于上市公司营收迅速步入“缓增”。2019年,阳光城实现营收610.49亿元,按年增长仅为8.11%。较之2017年-2018年动辄69.22%和70.28%的涨幅,相去甚远。

对于阳光城是否有注意到自身三费费率已经连续4年发生增长,接下来将如何管控好三费费率?《中国质量万里行》已发函至上市公司,截至发稿未收到回复。

可以肯定的是,阳光城的扩张没有停下。据其月度经营情况公告披露,2020年1月-4月,上市公司以176.23亿元的权益对价,新增计容建筑面积419.41万㎡。上述对价已超过阳光城2018年拿地金额的一半,占比2019年的35.82%。

不断扩充土储的同时,上市公司也在接连举债。4月23日,阳光城先后发行了金额为12亿元和8亿元的公司债券。只不过前者为4年期,利率为6.95%;后者为5年期,利率为7.3%。此前的3月12日,上市公司境外全资子公司阳光城嘉世国际有限公司还发行了一笔为期1年金额为1.88亿美元的高级担保债券,利率为6.8%。

值得注意的是,据阳光城新近发布《关于股东所持公司股份解押的公告》披露,截至4月18日,上市公司控股股东福建阳光集团有限公司及其全资子公司东方信隆资产管理有限公司、控股股东一致行动人福建康田实业集团有限公司合计持有持有上市公司18.01亿股,在总股本中占比44%。其中,16.33亿股被质押,占三者所持股份90.71%,占比上市公司总股本39.91%。

据choice数据,自打2016年11月以来,阳光城发布《关于股东所持公司股份解押及质押的公告》就多达23份。不能再明显了,上市公司控股股东及其一致行动人早已深陷“高质押”怪圈。

“控股股东股份质押比例较高,可能面临被平仓风险。”大公国际资信评估有限公司在《阳光城集团股份有限公司主体与相关债项2020年度跟踪评级报告》中如是指出。

真实杠杆一点不低

事实上,早于2002年4月,阳光城实际控制人吴洁就已成功入主上市公司。只不过因自身规模较小,在地产圈一直籍籍无名。直到职业经理人陈凯的加入,阳光城名不见克尔瑞榜单情况才发生了彻底改变。

将时间推至2012年2月,从复兴地产离任不久的陈凯,来到阳光城,开启了其长达3年的总裁之路。也是在这一年,阳光城将总部迁至上海,全面启动全国化发展。彼时,履职第1年的陈凯,将阳光城规模做到55.72亿元。此后两年,上市公司先后突破百亿销售和“200亿级”规模。凭借于此,阳光城也稳居房企Top30。

2015年1月,陈凯出走,接棒者为张海民。其实,早在2010年12月,张就已加入阳光城,任职执行副总裁。来到阳光城之前,张曾在万科集团北京、深圳万科地产担任过营销总经理。也是在张之手,阳光城成功打入北京,并挺进珠三角,进而落子深圳。

2015年11月,阳光城以18.73亿元代价,斩获北京通州区台湖镇B-07地块。据观点地产网过往报道,该宗地商品房部分楼面价高达3.8万元/㎡,为台湖片区地王。

2016年-2017年,阳光城扩张更加激进,接连以地王形式进入新区域。正式入主珠三角,莫不如此。2016年5月,阳光城以6.39亿元代价,竞得东莞南城2016WG014号商业地块 ,拿地单价7788.62元/㎡,刷新南城区地王记录,这也是上市公司首次踏入珠三角区域。

期内,除了公开市场拿地外,阳光城也在大规模通过收并购获取土储。甚至,在2017年上市公司收并购拿地代价一度超过招拍挂。该年,阳光城以14.77亿元代价,取得H116-0012地块76%权益。H116-0012地块是一城市更新项目,地处深圳罗湖区南湖,该地块后来被打造成阳光城天悦。可以看到,阳光城是通过收购旧改项目部分权益进入深圳的。

实际上,在张海民执掌阳光城的中后期,上市公司扩张也几近“疯狂”。据其过往年报披露,2016年-2017年,阳光城拿地金额分别为281.23亿元、986.42亿元,相应获取土储977.8万㎡和2021.63万㎡,按年分别增长210.09%和106.75%。这也是近年来阳光城扩张的顶峰,而2017年“双斌”已进入阳光城。可想而知,“双斌”在其中所起的作用。

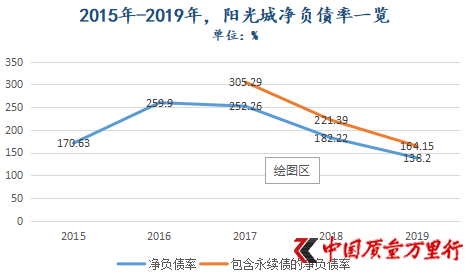

土储和规模双双高速增长之际,阳光城净负债率也陡然攀升。2016年-2017年,阳光城净负债率分别高达259.9%和252.26%,较之2015年170.63%本就不低的数值,增幅迅猛。

注意到杠杆过高的阳光城,在过去两年开起了“降负债”之路。2018年-2019年,阳光城开始收缩拿地也就不难理解了。期内,上市公司分别新增土储储备1333万㎡和1268万㎡,同比分别下降34.06%和4.88%。

“近几年,土地市场表现有所收缩的房企,大都在资金层面有一定压力。既要面临中短期偿债压力的上升,又不得不强化自身规模化扩张的需求。”张波如是分析认为,“2015年-2017年,房企多对房价上涨有着较大预期,因而在拿地层面的成本有所上升。但,近几年,由于房价整体稳定态势表现明显,造成不少项目去化速度及销售价格不及预期,导致预售回款的速度整体偏慢。上述因素之下,导致近两年阳光城拿地节奏有所放缓。”

在柏文喜看来,阳光城前些年疯狂拿地,近两年拿地速度趋于收缩,这与上市公司这些年战略目标调整有关系。前些年,阳光城以冲业绩、上规模、进入房企第一梯队为目标。在站稳房企TOP20之列后,又以优化财务、降杆杆、提升管理和提升盈利能力为追求目标,不再单纯地以追求规模为诉求,拿地速度也就有所下降。

拿地收缩后,2018年-2019年,阳光城净负债率在表面上降到182.22%和138.2%。但,真是这样?

如果仔细翻阅阳光城近年来财报,就会发现2017年上市公司开始发行永续债,且规模还不小。据其披露,2017年-2019年,阳光城永续债规模分别为40亿元、50亿元和50亿元。若是将上述永续债也计入负债的话,期内,阳光城净负债率将相应推高至305.29%、221.39%和164.15%,杠杆一点也不低,且这还不包括上市公司逐年加大对非控股权益的运用。

数据来源:阳光城历年年报,《中国质量万里行》独家整理

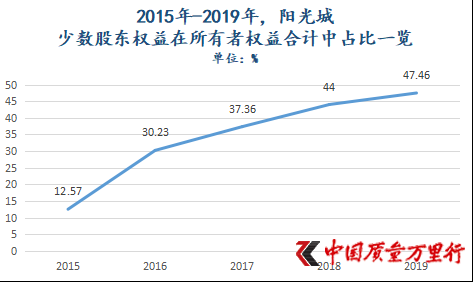

《中国质量万里行》梳理发现,阳光城开启新一轮大力运用非控股权益始于2016年。该年,上市公司少数股东权益在所有者权益合计中占比为30.23%,而2015年这一数值不过12.57%。过去3年,阳光城非控股权益占比继续上升,截至2019年已升至47.46%。非控股权益运用之迅猛,可见一斑。

数据来源:阳光城历年年报,《中国质量万里行》制图

正如柏文喜所说,这是阳光城在巧妙地叠加运用非控股权益和永续债来降低表观负债率。一方面为了提升规模,大量采取联合开发方式,导致自身资源更多分散于合作开发项目之中,从而引起少数股东权益占比不断上升。同时,这也可以不将项目公司负债计入合并报表范围,从而不推高表观负债率。另一方面,阳光城也借助了永续债不计入负债的特点,大量运用永续债来降杠杆。两者合力,才让表观负债率呈现了大幅下降。

在他看来,阳光城如何通过提升效益来尽快填平永续债可能带来的利率跳涨风险,以及尽快解决少数股东权益占比过高所带来的项目控制力不足问题,是上市公司下一步所面临的重要挑战。

换句话说,如何降低真实的杠杆,这才是阳光城和“双斌”所面临的难题。毕竟,杠杆太过高位,并不是一件什么好事儿。同为闵系的另一家房企,就因此导致资金链危机,殷鉴就在眼前。

京公网安备11010502034432号

京公网安备11010502034432号