当代置业规模正在“降速”。

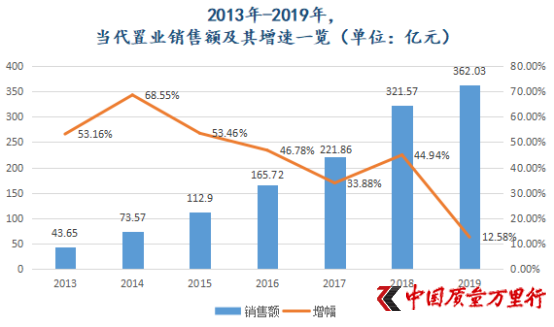

2019年,当代置业实现销售额362.03亿元,增速仅为12.58%,这与其过往动辄40%左右增速不可同日而语。

将时间推至2013年7月,当代置业带着不足30亿元的销售额登陆港交所。此后,上市公司在规模上维系了长达6年的快速增长。

数据来源:当代置业历年年报,《中国质量万里行》整理

2015年,当代置业实现合约销售112.9亿元,增幅53.46%。百亿销售的突破,距离上市也不过两年。此后的3年,当代置业在规模上一年一个台阶,并于2017年、2018年相继实现221.86亿元、321.57亿元的销售业绩,相应增幅33.88%和44.94%。

今夕相较,全然两样。

“当代置业必须高速奔跑,快速发展”上市公司董事长张雷曾公开表示。不知回眸一看的张老板是否感觉到,“理想再宏大,稍有不慎,就会被现实打回原形”。

此外,对于当代置业来说,进入资本市场并不是一件值得称道的事情。因为,其股价表现怎一个“烂”字了得。

历年长久的“破发”,2016年后接连出现的股价低于1港元,这与其逐年增长的规模不甚符合。

58安居客房产研究院首席分析师张波表示,股价往往是与上市公司未来的盈利预期以及自身风险有着直接关联,当代置业近几年的高负债水平对其影响较为明显。

对于当代置业是否认为股价有被“低估”?今后将在市值管理采取哪些计划?《中国质量万里行》已发函至上市公司,截至发稿未收到回复。

高息发债,拉长债务

当代置业正在高息发债,且在将债务拉长。

2月27日,当代置业以“为若干现有债务再融资”为由,发行了一笔于2024年到期金额为1.5亿美元的优先票据,利率为11.95%。在这之前的7天,当代置业以同样理由发行了一笔于2022年到期金额2亿美元的此类票据,利率为11.8%。

3月5日,当代置业发布《完成要约》公告,以现金购买其若干未偿还的15.5%优先票据。据其之前披露,该票据最高接纳金额为1亿美元。

上述15.5%优先票据是当代置业于2019年1月和3月先后发行的,金额共计3.5亿美元,将于2020年7月2日到期。15.5%的利率,可谓是2019年房企融资利率之首,“创下亚洲公开债券发行的利率记录”乐居财经研究院这样指出。

去年4月,当代置业还发行了一笔于2021年到期金额为3亿美元的优先票据,利率达12.85%。

当代置业于去年上半年所发行的“高息债”,实际用于偿还于2019年到期以及将于2021年到期的“低息债”。据其披露,2019年6月和9月,当代置业分别回购了1.55亿美元的于2019年到期和0.15亿美元于2021年到期的优先票据,而被回购票据其利率相应仅为6.875%、7.95%。

接连高息发债,上市公司加权平均借贷利率也由2018年末的8.2%上升至2019年中期的9.8%。对此,当代置业毫不讳言,“主要原因为海外融资成本增加所致”。

在汇生国际融资总裁黄立冲看来,之所以当代置业的债息率会比较高,主要原因还是其债务比较重,规模比较小,进而风险溢价要比别的上市房企要高。

较之去年,虽然当代置业今年发行的两笔优先票据利率要相对较低,但从数值来看仍属“高息”,且债务期限得到拉长。

“其实,近期美元发债并不顺畅。加上,对疫情的担心,会导致投资人对这一债务的偿还产生不确认性。所以尽管美国减息,但实际上因为风险因素增大的考虑,利息是在增高的”,黄立冲如是表示。

净负债率与资产负债率“倒挂”,隐藏“杠杆”

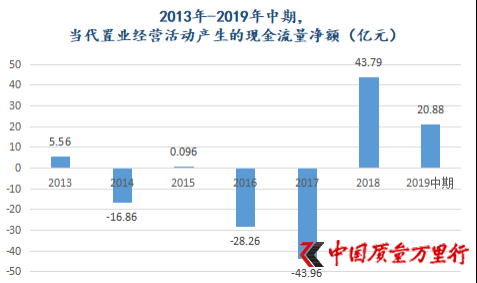

大举发债融资,使得当代置业账面资金充裕,且现金流保持了长达1年半的良好局面。

要知道,此前的2016年、2017年,当代置业经营活动产生的现金流量净额可是两年“为负”,而且“越负越深”。截至2019年中期,当代置业这一数值为20.88亿元。借此,上市公司于去年下半年通过收购的方式加速获取土储。

数据来源:东方财富choice,《中国质量万里行》整理

去年7月,当代置业先以3.85亿元的代价,向瀚棠(天津)置业有限公司收购天津正德置业有限公司全部股权,后者间接持有天津宁河区一幅住宅用地。而后又作价6.08亿元,收购菏泽市海港房地产开发有限公司(下称“海港房地产”)100%股权。据其披露,海港房地产在菏泽持有一幅总占地面积为19.33万㎡的商住地块。

上述收购还不到3个月,当代置业又与同福集团订立合作框架协议,作价5.361亿元,收购后者所持有项目公司90%股权,与之共同开发石家庄市栾城区住宅项目。临近2019年岁末,当代置业继续发扬“收购”作风,斥资5.86亿元,购买西安君华置业有限公司100%股权,后者持有西安灞桥区一幅总占地面积约为4.88万㎡的住宅用地。

《中国质量万里行》梳理发现,去年下半年,当代置业共计斥资21.15亿元进行“买买买”,这一数值已超出2019年中期经营活动产生的现金流量净额。

据其2019年中报,去年上半年,当代置业通过政府公开招标、一二级联动的土地开发模式及合作等方式,以总代价约为46.76亿元,共获取8个新项目,新增总建筑面积达约189.58万㎡。其中,两个项目通过收购方式获取,合计代价6.89亿元。经计算,当代置业于去年下半年在收购方面所投入的资金是去年上半年的3.07倍。

不难发现,上市公司于2019年下半年更加依赖收购来增加土储。

吊诡的是,2017年以来,当代置业拿地金额在逐年减小,但相应新增土储却在逐年增加。2016年-2018年,上市公司拿地金额分别为153.05亿元、102.06亿元和86.88亿元,相应新增土储207.99万㎡、290.2万㎡和393万㎡。

张波分析认为,这是由于当代置业开发节奏偏缓与合作开发增多所形成合力而导致。

但,后者是主因,这点在过去1年上市公司的销售额可以体现。克尔瑞研究中心数据显示,2019年当代置业实现流量金额362亿元,实现权益金额203.5亿元,后者在前者中占比56.22%,可谓“陡降”。因为在这之前的3年,当代置业权益金额在流量金额中占比均在92%以上。

据choice数据,2017年当代置业非控股权益在权益总额中占比大幅“攀升”,由2016年1.76%增至26.21%。此后,该占比一直稳定于这样的水平(2018年、2019中期,分别为25.17%、24.71%)。

张波告诉《中国质量万里行》,非控股权益的变化,体现出当代置业在股权融资方面有一些动作。

黄立冲也分析认为,非控股权益增多,表明有很多表外的操盘项目。这些项目可能部分体现在报表上,部分可能不得而知,所以这个是一些不确定因素的来源点。如此一来,报表对其真实经营状况反映的效果会更加差。

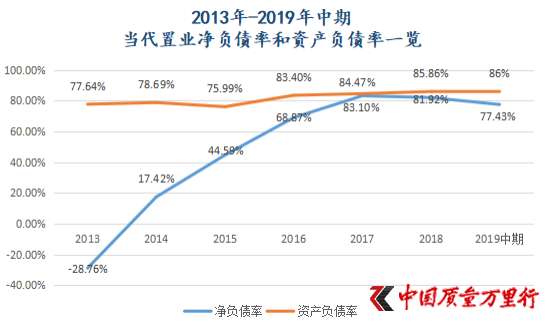

事实上,同期内,当代置业净负债率与资产负债率早已形成“倒挂”,就可对此进行佐证。2017年-2019年中期,上市公司净负债率分别为83.1%、81.92%和77.43%,而其相应资产负债率为84.47%、85.86%和86%。

数据来源:当代置业历年年报,《中国质量万里行》整理

“这说明了上市公司利用表外融资的情况会更加严重”黄立冲表示,“或者是依赖太多的表外融资,又或是拖欠供应商的款项等,而这一系列都会导致投资人认为其风险偏高”。

换句话说,当代置业将杠杆进行了“隐藏”。

京公网安备11010502034432号

京公网安备11010502034432号