曾经“华南五虎”之首富力地产的风光早已散去。

2005年,“广州旧改王”富力地产登陆港交所。彼时,房企老大哥万科刚刚突破百亿销售关卡。第二年,富力地产也很争气地迈入百亿阵营,可谓无限“风光”。

时移世易。2010年,万科突破千亿销售。2013年,恒大、碧桂园也都纷纷进入千亿俱乐部。期间,富力地产的销售额却徘徊在280亿元-430亿元。富力地产早已掉队“房企一线阵营”,不能再明显了。

富力地产再度引起全民关注,始于2017年那场“世纪交易”,作价199.06亿元收购万达旗下77家城市酒店。这一交易表面看似捡到“大便宜”的富力地产,目前正饱受高负债折磨。杠杆率在近两年快速高企,这是最需要富力警惕的。

销售目标难以完成

从百亿销售到千亿,富力地产走了漫漫12年。

2018年,富力地产实现权益协议销售金额1311亿元,成功打入房企“千亿俱乐部”,并将2019年的销售目标定为1600亿元。今年上半年,上市公司仅实现602.2亿元的销售额,完成率37.64%。

“下半年应该是卖900-1000亿元,全年应该是销售1500亿左右,这个没有大问题。”富力地产董事长李思廉在2019年中期业绩发布会上对媒体说道。但目前来看,2019年销售目标完不成几乎已是板上钉钉。

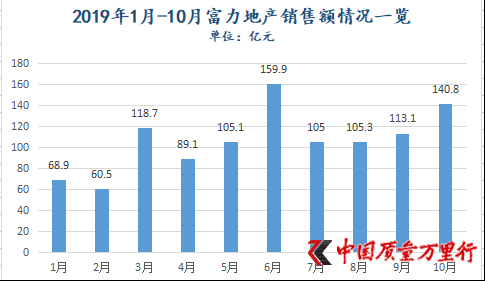

11月1日,富力地产发布《2019年10月未经审核营运数据》,截至今年10月,上市公司实现权益合约销售金额1066.4亿元,与年初定下的1600亿元还有很大距离。这也意味着接下来的两个月富力必须每月完成266.8亿元的销售额,才能保证年度销售目标达成。而今年前10个月,富力地产单月最高销售额仅为159.9亿元。

数据来源:上市公司历次披露公告

值得注意的是,在刚过去的10月,富力地产的销售均价为10080.9元/㎡,环比下降7.59%。《中国质量万里行》梳理发现,2019年前10个月上市公司的销售均价为10737.98元/㎡,较之2018年12900元/㎡,降幅达16.76%。换句话说,富力在“降价卖房”。

为了“促销售、抓回款”,7月26日,李思廉亲自起草了一份内部文件《关于要求地区公司确保完成销售任务的通知》,要求“各部门、各公司必须上下全体动员,坚持全民营销,加强促销力度,以完成项目销售目标为第一优先级”。

至今3个余月已经过去,“努力促销”、“销售均价下调”并未给富力带来销售额的猛增。

“世纪交易”多米诺蔓延

故事没有按照富力地产所设定的剧本发展,还有那场“世纪交易”。

随着2017年10月、11月两份补充协议的签订,富力地产与万达之间的酒店资产交易也由最初的77家减至73家,相应代价由199.06亿元减为189.55亿元。联合信用评级有限公司关于富力地产《公开发行公司债券2019年跟踪评级报告》显示,2018年底,上市公司已付清收购的万达商业酒店中72家酒店转让价款(含大连万达中心写字楼)184.24亿元,该72家酒店已完成转让。

上述收购,一度让富力地产成为全球名副其实的“最大豪华酒店资产拥有者”,也为其带来一次性收益131亿元。当年,富力地产业绩也出现了上市后最为快速的增长,实现公司拥有人应占期内溢利211.86亿元,同比增长213.6%。

但,“全球最大豪华酒店业主”并不好当,李思廉、张力正对此深有体会。

2018年,“世纪交易”的多米诺负效应在富力地产层层传导。业绩出现大幅下滑后,营收也陷入微增“泥淖”。过去1个年度,富力地产实现公司拥有人应占期内溢利83.71亿元,同比下降60.49%。

2019年,“酒店收购后遗症”逐步蔓延到营收。今年一季度、中期,富力地产分别实现营收102.88亿元、350.53亿元,仅相应增长3.71%和2.83%。虽然,截至三季度,上市公司营收增速已回升至11.99%,但业绩增速只有0.72%。

收购带来的增值效果,曾一度使富力本就处于亏损中的酒店业务实现盈利,以129.37亿元数值,一改往年亏损状态。但,褪去表象,剔除一次性收益,上市公司酒店业务仍旧亏损1.46亿元。2018年,亏损进一步扩大至4.59亿元。

中国企业资本联盟副理事长柏文喜分析认为,那场收购,富力貌似从价格上占了大便宜,但酒店的现金流一般都不好,盈利困难,规模化重资产的酒店会成为资金吞噬的黑洞,必然会给企业运营带来较大压力。

对于富力地产酒店业务为何连年处于亏损状态?今后在恢复业绩平稳发展方面有哪些具体计划?《中国质量万里行》多次致电上市公司,截至发稿,尚未有相关部门进行回应。

负债高企埋“雷”

收购万达酒店令富力债务大增,国际地产资管公司协纵策略管理集团联合创始人黄立冲对《中国质量万里行》表示。事实也是如此,2017年、2018年,富力地产负债总额分别增加536.4亿元、631.08亿元,相应同比增长29.87%和27.06%。

增长还在继续。1月4日,富力地产全资子公司怡略有限公司以“主要用于离岸再融资”为由,发行了一笔于2021年到期金额为5亿美元的优先票据,利率为8.75%,这拉开了2019年的发债大幕。

1月18日,怡略有限公司再次发行了一笔于2022年到期金额为3亿美元的优先票据,利率为9.125%。从数据可以看出,发债利率在上升。截至2019年10月,富力地产共计发行20.75亿美元的优先票据。此外,继2018年发行9次超短期融资券后,2019年上半年富力地产又发行了4次这类债券,总计融资48亿元。

不难看出,富力地产在借新还旧的路上,已是不遗余力,长短债并举,且在将债务拉长。

据其中报披露,2019年上半年,富力地产新增境内融资386.9亿元,新增境外融资28.3亿美元(194.3亿元)。其中,境内融资利率为6.27%,境外融资利率为7.29%。而过去两年,富力地产的平均利息分别仅为5.12%和5.74%。显然,上市公司的融资成本在大幅上升。

这点在其三费费率方面也可以得到反映。2017年、2018年,上市公司的这一数值分别为11.81%、17.43%;2019年中期,三费费率已升至19.59%。

据其公告,截至2019年中期,富力地产借款余额约为1952.34亿元,相较2018年增加319.95亿元,累计新增借款超过2018年末公司净资产的40%。《中国质量万里行》进一步梳理发现,2019年前三季度,富力地产的借款总额新增了465.16亿元。

不断寻求“贵钱”后,富力地产的资产负债率也逐年高企。2017年,上市公司的资产负债率为78.23%,2018年升至80.92%。截至2019年三季度,这一数值已为82.55%。同期内,其净负债率更是发生了“暴增”,已由2017年的169.6%升至2019年三季度230.14%。杠杆比例之高,“雷”也随之埋下。

经《中国质量万里行》计算,2014年-2018年,富力地产负债总额的年复合增长率为25.44%,而其总资产相应增长率仅为20.82%,这表明富力地产的负债扩张幅度要远快于资产扩张幅度。

暂停拿地难解现金流之“渴”

富力地产最大的麻烦是频频借“新”,也难解现金流紧张之渴。自2018年三季度以来,上市公司经营活动产生的现金流就在持续恶化,这种在趋势在今年表现得更为明显。2019年前三季度,富力地产经营活动产生的现金流量净额分别为-170.59亿元、-260.76亿元和-227.98亿元。

在李思廉亲自起草的内部文件中也表示“2019年下半年原则上暂停拿地工作”。58安居客房产研究院首席分析师张波分析认为,这可以看出上市公司对于高负债的隐忧,高企的债务使得富力资金链较为紧张,对其后续稳步发展也会起到制约作用。

谨慎的“土地收购”策略,早在1年前就已开始执行。据其中报披露,2019年上半年,富力地产共斥资177亿元,收购23幅地块,新增土地的权益可售面约为 652.9万㎡。而2018年上市公司的土地收购金额为371亿元,购入地块数达61幅。但这都无法与2017年的收购相比,要知道,那年富力以584.3亿元的总代价将1811万㎡的土地储备收入囊中。

“暂停拿地”或许只是富力地产应对高负债和紧张的现金流的开始。但黄立冲认为,这种动作可能有点迟了。

“在房地产行业,如果一轮债务到期,不管是几十亿还是一百亿,只要到时卖楼、卖地积极一些就可以了。”也许,不久后,李思廉将会想起自己在2019年中期业绩发布会上说的这句话。

京公网安备11010502034432号

京公网安备11010502034432号