6万积分卖了150元

小岑最近做了一笔神秘的交易:她把自己上半年辛苦积攒下来的信用卡积分卖掉了。6万积分卖了150元钱,对于这个月收入近万的绘图师来说连一件衣服都买不到,但她却逢人就讲,还力劝同事们赶紧把自己的积分都卖掉。

6万积分意味着小岑半年中刷卡消费了6万元钱。朋友们都知道,但凡能刷卡的时候,小岑是绝对不会掏出现金来的。连大家AA制聚餐后,都会把各自的“份儿钱”交给小岑,她再用自己的信用卡去“埋单”。

这位主妇“恨不得寄封信都要刷卡”的习惯是早些年养成的。在办理信用卡的门槛还比较高的时候,她用刷卡的积分兑换过许多好东西:茶几上的丝缎纸巾盒、厨房里的进口厨具,还有老公用的名牌剃须刀。

但是最近几年,小岑发现,信用卡积分可以兑换的礼品越来越廉价,越来越像“鸡肋”。有时候,她把银行寄来的“可兑换礼品清单”反复看,也挑不出自己想要的东西。

几星期前,她无意中在网上看到收购信用卡积分的广告。对方告诉她,各银行信用卡积分价格不一,小岑使用的中国银行信用卡每1万分为25元。

“换不到想要的礼品,闲置着也会被清零,能赚几个菜钱也不错。”小岑很想得开。

交易方式十分简单:小岑在淘宝网上做了一个出售商品的链接,对方拍下后给她提供了一个中国国际航空公司常旅卡号码,小岑打了个电话给中国银行服务热线,要求将6万积分转到这张国航常旅卡上。没有任何障碍,过了几天,她的支付宝账户中便多了150元钱。

好奇之下,她问这位收购者,你积那么多飞行里程做什么用呢?对方说,我兑换成机票卖出去。

小岑的先生算了一笔账后,两人被这个行业的暴利吓了一跳。

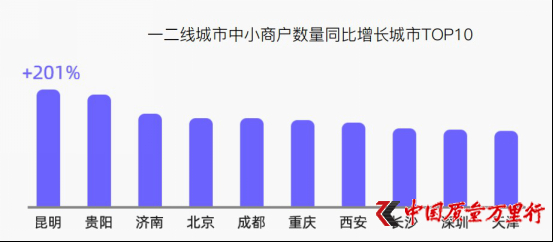

目前,中国银行信用卡积分与国航里程积分之间的兑换比为16∶1,小岑卖出的6万积分可以换成 3750飞行里程。也就是说,“积分黄牛”用150元钱买到了3750飞行里程,平均每飞行里程仅花4分钱。一张北京到昆明的机票需要以2万里程兑换,“ 黄牛”们只需要800元,便可以换回这张全价为1810元的机票。

赚的是买积分和卖里程间的差价

小岑夫妻俩只是想随便换几个“菜钱”,却不知道他们正在参与的是一项已颇具规模的倒卖信用卡积分“产业”。

近半年来,一些网络论坛上出现了大量“收购信用卡积分”的广告。“积分会过期,浪费真可惜,如果用不着,不如变现金!”一个广告这样劝说人们,“银行换礼品,一个鼠标垫就要几十万积分,非常不实惠。我公司现在高价回收信用卡积分,把您的积分换成现金,让您可以任意消费。”

投机商人是利用信用卡与航空公司常旅卡之间的积分兑换做文章,一面四处低价收集信用卡持有人闲置不用的积分,将其转换为航空公司常旅卡的飞行里程,一面到处发布“民航折扣机票”信息,把飞行里程兑成机票卖出去,赚的正是这一买一卖之间的差价。

据记者调查,几乎所有银行与航空公司的积分兑换协议中都没有规定信用卡与常旅卡的持有者必须为同一人。银行不管信用卡积分转给了谁;航空公司只根据常旅卡上的飞行里程来兑票,不管里程数从何而来。转换环节的漏洞给精明的商人留下了空间。

据了解,根据与飞行里程进行兑换的不同价值比,不同信用卡的积分也有高低贵贱之分。中国银行、中国建设银行、华夏银行信用卡积分大都为1万分起收,单价18至30元,交通银行和民生银行则为9000分起收,单价20元左右。

含金量最高的是招商银行白金信用卡的积分,由于这种卡每消费20元才积1分,1200个积分便可换五大航空公司2000里程,有的“积分黄牛”出价每1万分800元。

一位自称“朱经理”的“黄牛”告诉记者,自己的“业务量很大”。很显然,数量庞大的信用卡持有人越来越倾向于将手中的积分“变现”。

朱经理问记者:“你用哪个银行的卡?有多少积分?”记者回答,中国银行,大概4万多分吧。

“太少了。”他说。

这位深谙各银行信用卡与航空公司里程兑换标准的年轻人说,只收4万分,零头不要了,最多出100元。记者和他讨价还价。他说:“你又不是很多,多的话可以高一点儿。”

记者问,别人一般每次都卖多少分?朱经理回答说:“像你们这种四五万分的也多,但十几万、几十万分的更多。”另一位网名为“积分收购”的“黄牛 ”说,曾经有人卖中信银行信用卡的积分,“每次卖250万,连续卖一个多月”。他解释说,有的POS机刷中信卡是8倍积分,持卡人生日当月刷卡更可以12 倍积分。

两人都向记者保证个人信息的“绝对安全”。“你只要自己打电话给银行,把我的常旅卡号报给他们,整个过程只有你知道我的名字和信息,而我根本不知道你的名字和你的信用卡号。你的安全有保障,我的没有,你明白吗?”

从数额如此庞大的业务量中或许可以窥见这个“新兴行业”的利润之高。“没利润的事有人去做吗?”“积分收购”反问记者。“你要是嫉妒的话也可以做啊。”

两人都不肯透露具体的收入,但流传在网上的“招代理和加盟商广告”揭开了秘密的一角:“保证加盟商或代理商年利润最低在500%以上。以小额投资5万元流动资金计算,一年的毛利润达到96万元之多。”

不过,朱经理也向记者抱怨说,这一行越来越不好做了。能够兑换的机票数量有限,干这一行的人又越来越多,竞相加价把利润压缩得很厉害。

他奉劝表示有意投资加盟的记者“别掺和了”。“也不是每个人都能干的。要有销售渠道,还要在航空公司有人。你想,能兑的机票就那么几张,你以为你去了他就给你兑吗?”而且,“国家要阻止了,马上就有政策出来了。我们也就是能再赚几把就赚几把。这一行就快要没有了。”

积分倒卖现象处于监管灰色地带

朱经理的危机感不是幻觉。今年7月,多家银行开始调整积分兑换航空里程的规则,开始对这种兑换行为设置门槛。有些银行规定,每年只能免费兑换几次,之后的兑换需要收取一定手续费;有的银行规定每次都要收取手续费。

“比如中信银行要求每换一次都要收30元手续费。要是你只有四五万积分,总共就赚100多元钱,还要被银行扣掉一小半,不划算。”朱经理说。

一个月以来,朱经理的小额积分客户减少了一大半。部分银行突然对积分兑换里程收取手续费,“可能与我们这一行有关吧。”但他马上又补充道,“这也不是我一个人造成的。”

但并不是每一家银行都对这种现象给予足够的重视。某商业银行贵州省分行信用卡部门的工作人员告诉记者,对于倒卖积分的现象,银行部门早就有所注意,但因为这一行业对银行的利益几乎没有什么影响,因此并未采取积极的监管措施。

“对银行的潜在影响是,部分持卡人为了多赚些积分,有可能超出还款能力地消费。但银监会也没有针对这个事情的相关文件。”他说。

信用卡积分原本是奖励持卡人刷卡消费的增值服务,这种虚拟的数值能否作为商品来交换?这位工作人员说:“应该是不允许转让和出售的,但目前还没有对金融衍生品的正常使用和流通机制的相关立法,总有人钻空子。”

他提醒出售积分的信用卡持卡人注意个人信息和资金账户的安全,加强风险意识。

有业内人士分析,这一行业处于银行与航空公司监管的空白地带,但其更大的损害在于扰乱了机票市场的秩序。

昆明一位机票代理商黄先生告诉记者,“积分黄牛”们常常在极少打折的热门航线上与他们竞争,而避开动辄低至四五折的航线。“不过,因为每个航班能够兑换的机票只有两三张,而且兑换的机票不可以报销,这给‘黄牛’的销售带来了一些限制。对我们的冲击不算太大。”黄先生说。

相较于部分银行的“觉醒”,到目前为止,还没有航空公司对常旅卡的里程兑换机票的规则做出修改。

“其实只需要限制里程换来的机票的使用范围,比如说只能给自己或家人使用,‘黄牛’们就没办法把这些机票卖给别人了。”黄先生建议。

不过,小岑们并不希望看到这种改变。在她的“宣传”下,好几个同事和朋友都用积分换回了一两百元“外快”。

“积分也是我们自己消费得来的,我应该有使用权和支配权吧?”她的一位同事说,“如果不能换到喜欢的礼品,为什么不能把它变成更实用一点的钞票呢?”

京公网安备11010502034432号

京公网安备11010502034432号