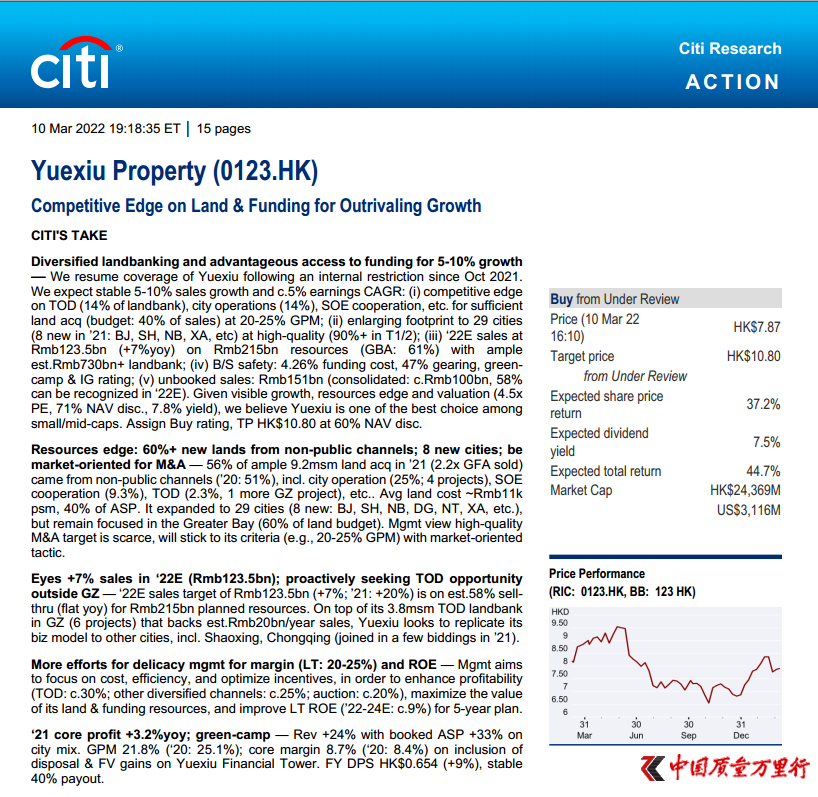

3月10日,越秀地产股份有限公司(00123.HK)公布其2021年业绩公告。公告显示,2021年越秀地产累计合同销售金额约为人民币1151.5亿元,同比上升20.2%;全年营业收入约为人民币573.8亿元,同比上升24.1%;核心净利润约为人民币41.5亿元,同比上升3.2%。据悉,3月14日,知名投行浙商证券评级首次覆盖越秀地产,并给予“买入”评级。同时多家境内外知名投行机构、中金公司、花旗银行、建银国际、兴业证券、农银国际、中信里昂、中银国际等也对越秀地产维持了“买入”评级。此外,越秀地产持续获得多家投行优先推荐,包括中金公司(积极推荐)、星展银行(行业首选)、建银国际(行业首选)、农银国际(中小盘股首选),并首次获花旗银行推荐为“中小盘股最佳选择”。

业绩增长获投行认可 2022年销售稳健增长

越秀地产2021年实现全年累计合同销售金额1151.5亿元,同比上升20.2%,对应年度销售目标1122亿元完成度为103%,完成情况超过预期。

对此,农银国际、中信里昂报告中表示,截至2021年末,越秀地产已售未入账销售额约为1506.5 亿元,同比增长25.9%,这将支撑越秀地产未来几年的收入增长,销售业绩将长期保持稳定,因此,对越秀地产维持“买入”建议。此外,中金证券、花旗银行、中信里昂、中银国际均在报告中提到,越秀地产计划2022年销售额同比增长7%至1235亿元。考虑到可售资源充裕达2146亿元(隐含去化率同比大体持平于 58%)且可售资源布局优越,约六成在大湾区,达成该目标的可见度较高。同时,凭借越秀地产的财务稳健、逆周期收购土地的显著表现以及较强的合同销售前景,预计将继续跑赢大市并获得市场份额,2022年越秀地产的销售稳健增长。

财务健康稳健 信用评级展望“稳定”

据越秀地产业绩报告显示,2021年,公司剔除预收款后的资产负债率、净负债率和现金短债比分别为69.1%、47.1%和1.36倍,财务健康稳健,三道红线指标保持绿档达标;公司平均借贷成本同比下降36个基点至4.26%,债务结构持续优化,融资渠道多元。穆迪、惠誉继续维持 Baa3 和 BBB-投资级信用评级,展望“稳定”。

花旗银行、中金公司、兴业证券、浙商证券、中银国际、建银国际等机构均在报告中表示,越秀地产财务状况稳定,维持三线绿档达标,融资渠道畅通、在下行的市场中仍表现突出。其中,中金公司认为,越秀地产作为国企融资优势突出,去年下半年新发三期公司债票面利率基本低于3.5%,财务端优势凸显有望助其今年在招拍挂和收并购等市场逢低吸纳优质土储,进一步提升增长动能。

低成本多元纳储优势凸显 助力业绩增长

2021年,越秀地产充分运用“6+1”特色化、多元化增储模式,于18个城市共新增37幅优质土储,总建筑面积约为918万平米,其中来自 TOD、城市运营、国企合作等多元化渠道增储占比达56%。在区域策略上,越秀地产坚持聚焦优势区域并持续深耕,截至2021年末,其总土储达2711万平米,同比增长10.5%,其中大湾区占比55%,一、二线城市总土储占比 91%。

充裕的优质土储,将持续有力地推动越秀地产业绩长期稳健增长。花旗银行指出,多元化的土地储备和有利的融资渠道可以助力越秀地产实现2022年5-10%的增长,预计公司销售稳定在5-10%的增速以及收入复合年增长率约5%。鉴于越秀地产可见的销售增长、资源优势和估值,投资价值可观,维持越秀地产“买入”评级。

中信里昂、浙商证券也在其报告中指出,融资成本与独特的产业资源优势,是越秀地产进行多元扩储的基础,有利于公司形成长周期、高利润项目与“短平快”项目的合理搭配。而中金公司、浙商证券评价,越秀地产土储充足且聚焦一二线城市,为其未来增长提供强有力支撑,多元增储有望实现弯道超车。两家机构更强调截至2021年底越秀地产土储未售货值可覆盖约4年销售,未来可供货值充足,销售规模仍有上升潜力。

独特TOD模式深化 助力行业突围

兴业证券、浙商证券在报告中指出,越秀地产独特的TOD 模式有利于公司在行业格局演化过程中实现突围,TOD项目周转快,毛利率高。为未来公司稳定释放利润奠定基础。截至2021年12月31日,越秀地产TOD项目保持稳健,全年共实现合同销售金额约人民币178.7亿元,同比上升5.1%。2021年上半年,越秀地产成功获取广州星航(广州黄埔庙头)TOD项目,新增TOD土地储备21万平方米。截至2021年末,公司TOD项目总土储为376万平米,占总土储的13.9%,占大湾区土储的 25.2%。因此,借力独特的TOD资源,有望进一步巩固公司的竞争优势。

2021年越秀地产成绩表现优异,依托国企背景、稳健的财务表现和多元化、特色化增储模式,以及独特的TOD模式获得资本市场多家投行青睐。未来,越秀地产有望进一步提升市场占有率,持续全国化布局的脚步,努力为股东及投资者创造更亮眼的成绩。

京公网安备11010502034432号

京公网安备11010502034432号