中国经济网北京3月13日讯 近日,网上一条控诉渣打理财产品巨亏95%的微博引发了热议。然而令人奇怪的是,该微博几天后被删除,博主对于“银行是否给予了相关赔偿”的问询不置可否。而渣打银行(微博)相关人员亦以不清楚是否赔偿,未明确回复记者。由此看来,渣打银行可能与巨亏投资者已经私了此事。一位不愿透露姓名的专家表示,渣打不会给所有亏损的投资者赔偿,为了维护投资者权益,建议投资者集体索赔。

投资者微博控诉:渣打理财产品15万最后只剩7000元

“三年前渣打银行北京华贸支行给我做了个理财产品,当时投资了2万多澳大利亚元合15万元人民币,下月到期。昨天给我来个电话告已剩下7000元,全部亏损。今天就收到了他们快递来的一个迟到的生日蛋糕。欲哭无泪啊。这蛋糕真是太昂贵了。”2月底,ID号为盘子(化名)的投资人的一条微博一石激起千层浪。

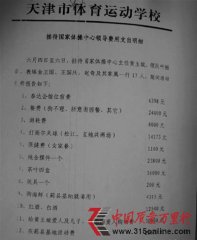

盘子称,“这款产品是QD08009EC-代客境外理财-美林环球新能源-澳元。关键是,有峰值好的时候,可以赎回的,他们并不通知用户,等到最坏的时候也到期了才告诉你。”盘子抱怨,“这是理财吗?分明是坑人呢。”

根据盘子提供的信息,渣打银行中国官网显示,该款产品组别编号为QDSN08009EC,名称为环球新能源,货币为AUD(澳元),挂钩标的物为尚德太阳能,于2012年3月6日到期。最新的净值公告显示:截至3月2日,其净值为4.27澳元,而2009年7月27日其最高净值曾达到45.64澳元,最低净值为2011年10月20日的2.84澳元。

不过,净值公告特别说明,由于近期金融市场波动剧烈,产品的赎回价格与参考净值可能存在很大差异。因此,即使赎回执行日与参考净值的日期仅相差几天,产品的最终赎回价格与参考净值亦可能有很大差别,有些甚至可能高达10%或以上。渣打银行解释称,次债危机爆发后,全球金融市场剧烈动荡,经济走向衰退,对新能源的需求大幅萎缩。新能源类股票的表现也是跌宕起伏,因而此类挂钩标的理财产品的表现也受到影响。

博文消失 渣打或与客户私了投诉事件

令人诧异的是,盘子的微博几天后全部删除。当媒体核对其相关内容的真伪时,盘子称,主要“让大家知道理财是有风险的就可以了”,并表示不再评论这件产品。对于“银行是否给予了相关赔偿”的问询,她不置可否。

一位接近监管层的人士透露,针对国内银行理财产品出现的多宗投诉,银监会的做法通常会是由相应派出机构督促银行解决,而银行为了减少带来的负面影响,通常会自掏腰包对投资者进行赔偿或补偿。至于渣打银行澳元理财产品为何会出现巨亏,业内人士表示,主要还是要看此类产品是如何设计的,同时在这段时间内产品挂钩标的的表现如何。

实际上,这一事件只是近年来外资行理财产品频遭“投诉门”的一个缩影。理财产品销售的前期营销误导往往被视为众矢之的,而在受访的多位银行业人士看来,理财产品的售后管理正在提上议程。

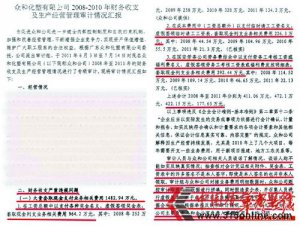

据悉,2007年11月至2008年3月,南京投资者于女士在渣打银行南京分行新街口支行累计投入180万元买入6只渣打银行QDII理财产品,而到2010年11月产品赎回到账时,却发现已经亏损80万元。另外一位投资者沈女士于2007年7月投入3万美金买入,到2010年1月到期时账面缩水41%。而两位投资者在与渣打银行沟通后均无结果。由此看来,渣打银行理财产品早已身陷“投诉门”。

专家建议:集体索赔

银行为了“面子”,与投资者私了投诉事件。一位不愿透露姓名的专家表示,渣打不会给所有亏损的投资者赔偿,为了维护投资者权益,建议投资者集体索赔。针对这种“会哭的孩子有奶吃”的现象,著名品牌专家李光斗认为,只针对“哭的孩子”进行补偿是不符合商业原则的,“金融品牌的核心是诚信,而理财产品是银行借贷业务之外,个人客户接触最多的一种业务,从目前的运作模式来看,理财产品无论盈亏银行都有手续费收。”

南京财经大学金融学院教授闫海峰表示,有些银行的部分理财产品设计极度复杂,即使是有专业金融背景出生的投资者也难以百分百理解其本质。一个前提是,无论市场波动导致产品升值或缩水,其利好总是倾向于银行。由于银行与投资者在信息层面的不对称,投资者无法真正掌握理财产品价值的真实变动。“比方说,当盈利的时候,银行会适当夸大,引导投资者加大本金投资;当发生亏损时,银行也会给出合理性解释,让消费者看上去感觉还有追加投资的希望。”闫海峰说。

同时,中央财经大学中国银行业研究中心主任郭田勇(微博)建议,选择理财产品需对应自己的风险承受能力,风险承受能力强可以选择结构性产品,这类产品收益高风险也高,投资者应对理财产品投资挂钩领域有所了解;对于那些风险承受能力差的投资者,更适合选择保本稳健型理财产品。